برای سرمایه گذاری در بورس ایران باید روشهای مختلف کسب سود را بدانید. داشتن استراتژی و صبوری، اهمیت بسیار زیادی در سود و درآمد سرمایه گذاری در بورس خواهد داشت.

![سود و درآمد سرمایه گذاری در بورس چقدر است؟ ] آموزش تصویری[ سود و درآمد سرمایه گذاری در بورس چقدر است؟ ] آموزش تصویری[](https://setare.com/files/fa/news/1398/9/3/322620_189.jpg)

ستاره | سرویس علوم – سود و درآمد سرمایه گذاری در بورس ایران و حتی وال استریت نیویورک، به میزان دانش و سرمایه شما و مهمتر از همه، صبوری شما بستگی دارد. شما برای سود و درآمد و سرمایه گذاری در هر بازاری، باید استراتژی (راهبرد) داشته باشید. یعنی برنامه داشته باشید. در این گفتار، شما را با موضوعاتی درباره سود و درآمد سرمایه گذاری در بورس ایران در بازههای مختلف، با مثال آشنا میکنیم.

در این مطلب میخوانید:

- سود و درآمد سرمایه گذاری در بورس

- کارمزد معاملاتی

- نوسان گیری بهتر است یا سهامداری؟

- میانگین درآمد ماهانه در بورس

- بهترین روش خرید و فروش سهام

- اهمیت استراتژی برای کسب سود در بورس

سود و درآمد سرمایه گذاری در بورس چگونه حاصل میشود؟

روشهای مختلفی برای کسب سود در بورس وجود دارد:

- خودمان خرید و فروش سهام کنیم و نوسان بگیریم. به صورت روزانه، هفتگی یا ماهانه.

- خودمان خرید و فروش سهام کنیم و فقط در عرضه اولیه سهام شرکتهای تازه پذیرفته شده در بورس اقدام کنیم. مثل خرید سهام شرکت تاصیکو که ۹ اردیبهشت ۹۸ عرضه شد و به هر دارنده کد بورس، چند هزار سهمیه اختصاص پیدا کرد.

- سهام «عرضه اولیه» خرید کنیم و بفروشیم. معمولا ظرف ۴ روز، ۲۰ درصد سود دارد.

- سرمایه خود را در اختیار یک سبد گردان قرار دهید که او به مدیریت دارایی اقدام کرده، پرتفو تشکیل دهد و سود سالانه به شما بدهد.

- از صندوقهای سرمایه گذاری مشترک استفاده کنیم و بلوک خریداری کنیم. قیمت هر بلوک بین ۱ میلیون تا ۵ میلیون ریال است.

- فقط در مجامع شرکتهای بورسی که تقسیم سود میکنند شرکت کنیم و سود تقسیمی را بگیریم. البته باید صبوری کنید تا پس از مجمع، گپ قیمتی ناشی از تقسیم سود، پوشش داده شود و شما ضرر نکنید.

کارمزد معاملاتی چقدر است؟

در هر خرید و فروش شما، مجموعا ۱.۵ درصد، کارمزد معاملاتی است که شامل سهم کارگزار و سازمان بورس و مالیات است. یعنی اگر شما ۱ میلیون تومان سهم خرید و فروش کنید، ۱۵ هزار تومان از آن کسر میشود. حال شما برای این که شاهد کاهش سرمایه نباشید، با توجه به کارمزد ۱.۵ درصدی، بایستی سود بیشتر از ۱.۵ درصد در بازار کسب کنید که نیاز به صبر و تامل دارد.

نوسان گیری بهتر است یا سهامداری؟

این سوال خوبی نیست. چون بازه نوسان گیری برای سهامداران، از ۲ روز تا چند ماه فرق دارد.

نوسان گیری؛ یعنی سهم را روی یک قیمت در یک تاریخ خرید، و در مدت کمی با افزایش قیمت بفروشیم تا پس از کسر کارمزد معاملاتی (۱.۵ درصد)، آن چه میماند، سود ما باشد.

مثال: فرض کنید سهمی را روی ۱۰۰ تومان خرید کرده ایم و پس از مدتی (مثلا ۳ هفته) روی ۱۲۰ تومان میفروشیم. سود ما، پس از کسر ۱.۵ درصد کارمزد، ۱۸ تومان است که ضرب در تعداد سهم خریداری شده و سود ما را تعیین می کند.

حال اگر این سهم ۱۰۰ تومانی را ۶ ماه نگه داریم، در صورتی که بر اساس استراتژی و حد ضرر و آگاهی بوده باشد، میتوان سودی بیش از ۱۸.۵ درصد در عرض شش ماه کسب کرد. شاید هم باید برای کسب سود، تا ۱۲ ماه صبر کرد. اما معمولا سهام با استراتژی خوب و پتانسیل خوب، در بازه یک ساله، سودی بیش از سود عرف سپردهگذاری بانکی به سهامدار واقعی می هد و از نوسان گیری پر ریسک، بهتر است.

بیشتر بدانید: حداقل سرمایه برای ورود به بازار بورس ایران

میانگین درآمد ماهانه در بورس چقدر است؟

این هم سوال خوبی نیست. چون، استراتژی من با شما برای خرید سهام بورس و فرا بورس و صنایع مختلف فرق دارد و تحمل حد ضرر و آستانه ریسک پذیری و نگاهم به بازار، با شما فرق می کند. از طرفی، کسی که ۱ میلیون ریال سرمایه وارد بازار میکند با کسی که ۱۰ میلیارد ریال سرمایه دارد، استراتژی و انتظار و سبک و روش سرمایه گذاریاش متفاوت است و درآمد ماهانه نیز مختلف است. برای سرمایههای کلان، انتظار درآمد ماهانه، نادرست است و باید سبدی تشکیل داده و به سهام، اجازه افزایش روند سوددهی داد.

(قیمت هر سهم «انرژی۳» در ۲۷ فروردین ۹۷، ۱۰۴۰ تومان بود)

✥✥✥✥✥

(قیمت هر سهم «انرژی۳» در ۹ بهمن ۹۷ به ۷۷۸۵ تومان رسید. یعنی بیش از ۶۰۰ درصد سود ظرف ۱۰ ماه)

✥✥✥✥✥

مثال بالا فرق «سهامبازی» با «سهامداری» درست را نشان میدهد!

اگر شما در اخبار خواندید که میانگین درآمد ماهانه یا فصلی یا سالانه بورس، مثلا X عدد است، این عدد برای شما نباید اهمیتی داشته باشد. چرا که میانگین است و قابل تعمیم به کل بورس نیست.

برخی در سال ۹۷، ۸۰۰ درصد (انرژی۳) روی برخی سهام سود کردند و بعضی نیز زیر ۴۰ درصد، متوسط سوددهی آنها بود. پس، این گونه به بازار نگاه نکنید. به جای این سوالها، دنبال استراتژی، یادگیری روش معاملات، تحلیل صورت های مالی، تکتیک تابلوخوانی و آشنایی با چارتها باشید.

بهترین روش خرید و فروش سهام برای سود حداکثری در بورس کدام است؟

بین مدیران و تئوریسینهای علم مدیریت، یک اصل پذیرفته شده وجود دارد: «هیچ بهترین روش مدیریتی وجود ندارد!» چرا؟ چون مدیریت، تلفیقی از علم و هنر است. در بورس هم همین اصل پذیرفته شده است: هیچ بهترین روش خرید و فروش در بازار سرمایه نداریم. اگر تنها یک روش پذیرفته شده قطعی وجود داشت که ریسک و عدم قطعیت و زیان، بیمعنی بود و همه سود میکردند!

پس چه باید کرد؟

اهمیت استراتژی برای کسب سود و درآمد در بورس

باید استراتژی داشت. استراتژی، به ما کمک میکند که :

- مقدار پولی که برای سرمایه گذاری در بورس نیاز داریم را مشخص کنیم.

- پولی که وام گرفته ایم، قرض گرفته ایم، نزول گرفته ایم و به آن نیاز مبرم داریم… را وارد بورس نکنیم.

- بین سهامداری و سهامبازی، تفاوت قائل شویم.

- صنایع پر پتانسیل برای خرید سهام، شناسایی و روی آنها سرمایه گذاری شود.

- پرتفو (سبد) از سهام خوب در صنایع خوب با آینده خوب، شناسایی و خریداری شود.

- برای خریدهای خوب، حد ضرر تعیین کنیم.

- برای فروشهای خود، در صورتی که زیر حد ضرر، تثبیت شد، اقدام کنیم.

- تکنیک تابلوخوانی را فرا بگیریم و گول خرید و فروش های سهامداران حقوقی خرد و کل را نخوریم!

- نگاه ما به بازار، بلندمدت باشد و اسیر احساسات مقطعی (صف فروشها) نشویم.

صبوری در بورس، یک اصل پذیرفته شده است که «وارن بافت» ثروتمندترین سرمایه گذار بورس بر آن تاکید دارد. متاسفانه، بازار بورس: «بازار انتقال ثروت از سهامداران عجول به سهامدارن صبور است».

یعنی چی؟

چند مثال از ارزش استراتژی برای کسب درآمد در بورس

استراتژی ما، ورود به سهمی در کف قیمت و با توجه به گران شدن قیمت لوازم خانگی است. سراغ صدرا و لخزر میرویم.

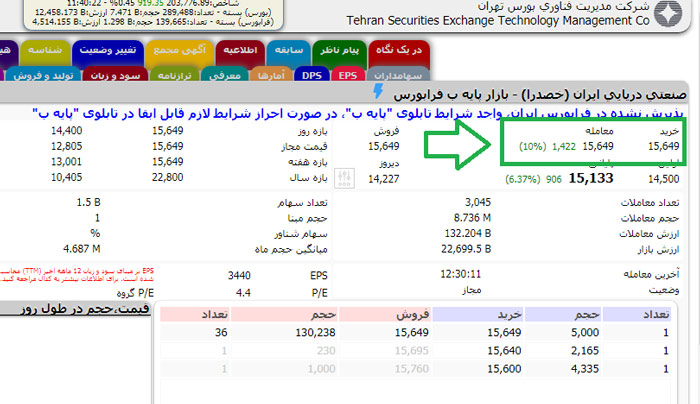

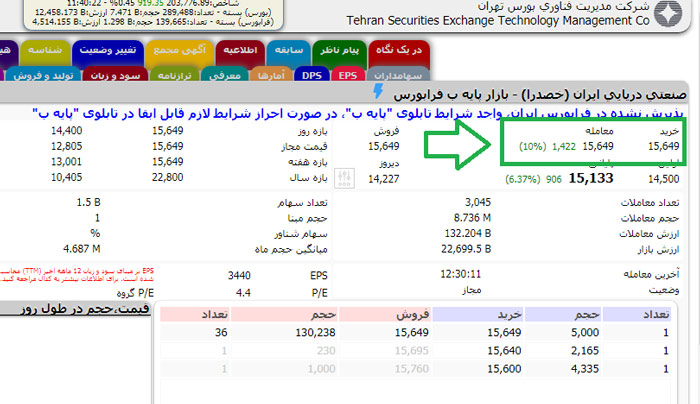

نداشتن استراتژی، یعنی شما بدون هیچ شناختی نسبت به سهم خصدرا، اواخر اسفند ۹۷ وارد سهم شدید و چند روز بعد نیز با سود اندکی خارج شدید! بسیار خب. قیمت خصدرا در اوایل اردیبهشت ۹۸ از ۱۵۵۰ تومان هم گذر میکند. حال شما که نوسان گرفته اید سود کردید یا کسی که حداقل ۲ ماه با سهم ماند؟

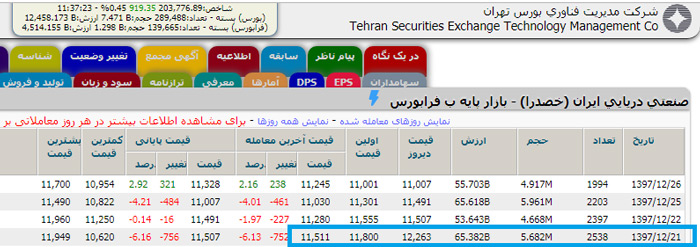

(قیمت هر سهم خصدرا در تاریخ ۲۱ اسفند ۹۷، ۱۱۵۱ تومان با ۵.۶ میلیون حجم معاملات است)

✥✥✥✥✥

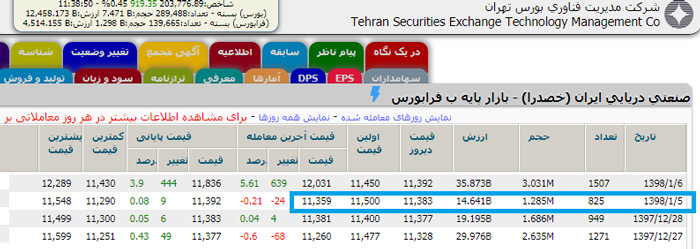

(قیمت هر سهم خصدرا در تاریخ ۵ فروردین ۹۷، ۱۱۵۰ تومان با ۱.۲ میلیون حجم معاملات است)

✥✥✥✥✥

اگر شما در این فاصله ۱۵ روزه، به خرید و فروش خصدار اقدام میکردید، احتمال سود خاصی بدست نمیآورید. اما یک تابلوخوان حرفهای و سهامدار صبور، با ۲ ماه صبر، میتواند سود بیشتری کسب کند.

قیمت هر سهم خصدار را روی تابلو معاملاتی در عکس بالا مشاهده میکنیم که سهم به ۱۵۶۴ تومان با ۸.۷ میلیون حجم معاملات رسیده است. یعنی از ۲۱ اسفند ۹۷ تا ۴ اردیبهشت ۹۸، قیمت از ۱۱۵۱ تومان به ۱۵۶۴ تومان رسیده. یعنی ۳۶ درصد سود خالص، ظرف کمتر از ۲ ماه! این سود معادل ۲ سال سپرده گذاری در شبکه بانکی است. (سالی ۱۸ درصد)

حالا قیمت لخزر، اوایل سال ۹۷ را با اوایل سال ۹۸ مقایسه میکنیم که البته، مشتی نمونه خروار است. ما با معرفی لخزر، سیگنال خرید یا سیگنال فروش نمیدهیم و تعصبی هم روی این سهم نداریم. بحث فقط آموزش و تحلیل روند و ارزش صبوری و نگاه بلندمدت (long term) در بورس ایران است.

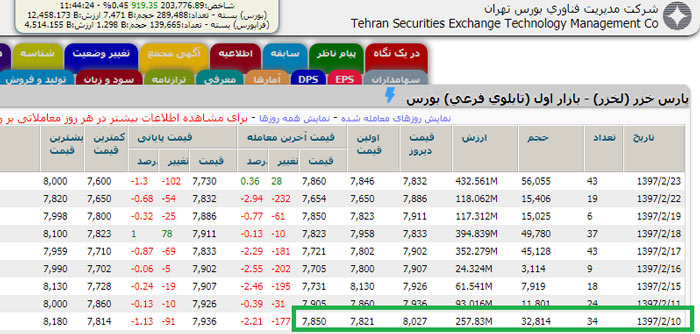

(قیمت هر سهم لخزر در ۱۰ اردیبهشت ۹۷ حدود ۷۸۵ تومان است)

✥✥✥✥✥

پس از خرید تا ۲ هفته، روند سهم نزولی میشود و حتی ۲۴ اردیبهشت به ۷۷۳ تومان میرسد. اما سهامداری که با استراتژی این سهم را خریده است، به منظور سود خوب، صبوری میکند.

تابلو لخزر را در ۵ اردیبهشت ۹۸ نگاه کنید. سهم به ۲۱۵۰ تومان رسیده است. یعنی ظرف یک سال، قیمت لخزر ۲۰۰ درصد افزایش یافته است. معادل ۱۰ سال سپرده گذاری پول در بانک. حال کسی که در این یک سال نوسان گرفته است، آیا توانسته ۲۰۰ درصد سود خالص کسب کند؟ قطعا خیر.

سخنی با شما

اینها مثالهای معمولی برای کسب سود و درآمد از بازار بورس است که نشان میدهد با داشتن استراتژی درست و صبوری، میتوان حاشیه سود را گسترش داد و تریل نمود. شما نیز تجربیات و نظرات خود را با ما به اشتراک بگذارید. اگر به کسب سود و درآمد سرمایه گذاری در بورس ایران علاقهمند شدهاید اما هنوز اقدام نکردهاید، پیشنهاد میکنیم حتما مطلب مفید «آموزش خرید و فروش سهام در بورس به صورت آنلاین» را در ستاره بخوانید.

هنوز دیدگاهی ثبت نشده است.