اهرم مالی (leverage) یعنی توانایی مالی یک بنگاه برای معاملات داخلی و خارجی خود، بدون اتکای صرف به پول نقد. از ابزارهای اهرم مالی به منظور تامین مالی و نقدینگی بنگاه به بازارهای مشتقه و اوراق بهادار میتوان اشاره کرد.

ستاره | سرویس علوم – اگر با دنیای بیزینس سر و کار داشته باشید، حتما بارها اصطلاح اهرم مالی را شنیده و یا به کار بردهاید. اهرم مالی اصطلاحی است که به روشی برای تکثیر سود یا زیان اشاره میکند. در واقع اهرم یعنی قرض کردن پول به قصد چندبرابر کردن درآمد حاصل از داد و ستد. برای درک کاملتر و دقیقتر این اصطلاح مالی و آشنایی با مثالهای مختلف، این مطلب را از دست ندهید.

منظور از اهرم مالی چیست؟

منظور از اهرم مالی (leverage)، استفاده از انواع ابزارهای مالی (مثل اوراق بهادار، وام، قرض، سرمایه گذاری) برای افزایش نرخ بازدهی بالقوه سرمایه گذاری در یک بنگاه است. همچنین اهرم مالی را میتوان قرض کردن پول برای چند برابر کردن سرمایه یا معامله پایاپای دانست. این اصطلاح در حوزه مدیریت مالی، به تکثیر سود یا زیان اشاره دارد.

روشهای متداول در کسب اهرم مالی را میتوان موارد زیر دانست:

- قرض

- وام بانکی

- خرید دارایی ثابت

- انتشار اوراق بهادار

- استفاده از ابزارهای مشتقه

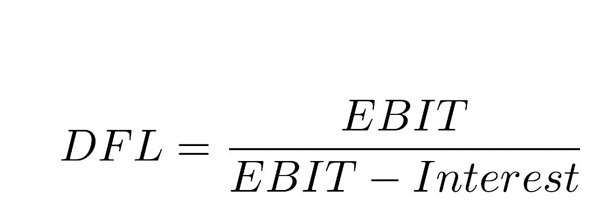

درجه اهرم مالی (DFL) چیست؟

درجه یا حساسیت سود هر سهم (EPS: EARNING PER SHARE) نسبت به نوسانات درآمد عملیاتی، درجه اهرم مالی نامیده میشود. کار درجه اهرم مالی (DFL:DEGREE OF FINAANCIAL LEVERAGE) اندازه گیری درصد تغییر EPS برای یک واحد تغییر در درآمد قبل از بهره و مالیات (EBIT: EARNING BEFORE INETESRST & TAX) است. یعنی: (DFL= EBIT / (EBIT-I)

هر چقدر اهرم مالی بالاتر باشد، نوسان سود هر سهم (EPS) بیشتر است. یعنی برای هر یک درصد تغییر در EBIT یا درآمد عملیاتی، سود هر سهم (EPS) چقدر تغییر میکند. منظور از I در فرمول بالا INTEREST (نرخ بهره) است.

مثالی ساده برای درک بهتر اهرم مالی

فرض کنید که شما صاحب ۲۰ سکه طلا هستید و با آن به قیمت روز در بازار معامله می کنید. در طول یک بازه زمانی خاص، ۱ سکه سود میکنید. سپس به یک کارگزاری بورس رجوع کرده و ۸۰ سکه از او قرض میگیرید. اکنون شما صاحب ۱۰۰ سکه طلا هستید و ۱۱۰ سکه بدست میآورید. از این ۱۱۰ سکه، ۸۰ سکه قرض است و ۱۰ سکه هم از قبل داشتید. میماند ۱۰ سکه که سود خالص شماست. این روش، یک روش اهرم مالی برای حداکثر سازی سود در معامله است.

(اطلاعات قراردادهای معاملات آتی را در بورس کالا در سایت IME.CO.IR بدست آورید)

اوراق سَلَف (پیش خرید نقدی محصولات واحدهای تولیدی به قیمت معین) از جمله ابزارهای مالی است که در بازار بورس ایران TSETMC.COM مبادله میشود)

آیا اهرمهای مالی، ریسک ایجاد میکنند؟

بله. یکی از عوامل ایجاد کننده ریسک، اهرم مالی است که به واسطه ایجاد بدهی و هزینههای ثابت مالی بوده و میتواند ریسک فعالیتهای شرکت را افزایش دهد.

بین اهرم مالی و معیارهای سنجش عملکرد شرکتهای بورسی و خارج بورسی، رابطه ای وجود دارد که در بازدهی و زیان آنها تاثیرگذار است و موضوع تحقیقاتی دانشجویان ارشد و دکتری است.

دو مثال برای ایجاد اهرم مالی

- مثال ۱) یک شرکت یا موسسه یا نهاد دولتی، برای توسعه پروژههای صنعتی و خدماتیاش، با انتشار اوراق مشارکت که سود علیالحساب قابل پرداخت در سررسید دارد، نقدینگی برای پروژهها جذب میکند. سپس با جذب نقدینگی، نیاز به سرمایه کمتری جهت انجام پروژهها دارد. با این کار، اهرم مالی برای خود فراهم می کند تا در یک بازه زمانی، با جذب پول و پرداخت سود، توانایی اتمام پروژه و کسب عایدی در بلندمدت را ایجاد کند.

- مثال ۲) یک بنگاه چه در بازار سرمایه و چه خارج از بورس، یک دارایی ثابت (fixed asset) خرید کرده و با این کار، به سرمایه خود میافزاید و یک اهرم مالی برای خودش فراهم میکند. با این دارایی که ارزش روز مشخصی دارد، ظرفیت اعتبارگیری آن از بانکها و موسسات مالی و اعتباری با توثیق (رهن) اسناد این دارایی، افزایش مییابد و شرکت میتواند وام یا ضمانتنامه جهت شرکت در پروژه ها و مناقصات دولتی و اخذ پیشپرداخت یا ضمانت حسن اجرای تعهدات، دریافت کند.

ابزارهای مشتقه و اهرم مالی

ابزارهای مشتقه مالی (DERIVATIVE CONTRACT) را میتوان مصداقی از اهرم مالی دانست. ابزار مشتقه به قرارداد یا اوراقی اطلاق میشود که وابسته به ارزش کالا یا ارز یا اوراق بهادار است و ارزش مستقلی مثل زمین و مسکن یا طلا ندارد. پیمانهای آتی (FORWARD CONTRACTS) قراردادهای آتی (FUTURES CONTRACT) و اختیار معامله (OPTIONS)، دو نوع از این ابزار مالی است. سرعت معاملات و ضریب نقدشوندگی داراییها در این بازار، بیشتر است و هزینه کمی دارد.

- اوراق مشتقه فرابورس (OTC) از مصداقهای اهرم مالی برای شرکت است.

- اوراق مشترک مبادله ای که معامله استاندارد و رسمی قابل معامله در بازار رسمی اوراق مشتقه است، بین شرکت یا شخصیت حقیقی یا حقوقی صورت میگیرد و از مصداقهای اهرم مالی است.

منظور از قراردادهای مشتقه در اهرم مالی چیست؟

سه نوع از قراردادهای معمول مشتقه به شرح زیر است:

۱. اهرم مالی با معاملات آتی

۲. اهرم مالی با اختیار معامله

۳. اهرم مالی با سواپ (swap)

اهرم مالی با سواپ یعنی یک طرف قرارداد، نسبت به معاوضه عواید ناشی از ابزار مالی خود با عواید ناشی از ابزار مالی طرف مقابل اقدام میکند. مثلا، ایران، از کشورهایی در نوار شمالی کشور برای استانهای این بخش از کشور، برق وارد کند و به همان مبلغ دلاری خرید برق از کشوری، نفت به قیمت روز از خلیج فارس برای کشور صادر کننده برق، به فروش برساند. یعنی سواپ برق و نفت. سواپ برق، راهکار پیاده سازی اقتصاد مقاومتی در حوزه انرژی است.

اهرم مالی و عملکرد شرکت

اهرم مالی، فاکتور تعیین کننده در توانایی مالی شرکت است. اهرم مالی، درجه درماندگی مالی و ظرفیتهای مالی شرکت را به نمایش میگذارد. از نظر برخی محققان (مثل بریلی و میرس)، اهرم مالی ریسک آفرین است و ریسک شرکت را افزایش میدهد. مشخص است که وقتی شما، دارایی از جایی قرض میگیرید (مثل انتشار اوراق مشارکت و یا وام بانکی با بهره بالا) ریسک فعالیتهای شرکت افزایش خواهد یافت. چرا که باید در سررسید، سود وام دهنده پرداخت تا مشمول جریمه دیرکرد نشود.

همراهان گرامی

جدیدترین کتابهای روز ایران درباره اهرم مالی و ابزارهای نوین مربوطه در بورس کالا و فرابورس ایران را میتوانید در سایت کتابخانه ملی جستجو کنید. اگر با سوالی روبرو شدید، از طریق بخش «ارسال نظر» آن را با ما و خوانندگان ستاره در میان بگذارید. اگر به تازگی میخواهید وارد دنیای بورس شوید پیشنهاد میکنیم آموزش خرید و فروش سهام در بورس به صورت آنلاین را حتما مطالعه کنید.