در دنیای رمزارزها و بازارهای مالی دیجیتال، افرادی که تمایل دارند بهعنوان معاملهگر حرفهای در این بازار به فعالیت بپردازند، باید به تحلیلهای دقیق و استراتژیهای مؤثر تکیه کنند. در این راستا استراتژیهای معاملاتی بر اساس ارزش برخی ارزهای دیجیتال مانند قیمت تتر از اهمیت ویژهای برخوردار است؛ این استراتژیها به شما در تصمیمگیریهای بهتر و کسب سود بیشتر کمک میکنند.

استراتژیهای نقاط ورود و خروج بر اساس قیمت تتر

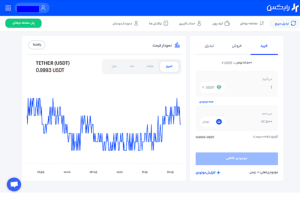

استراتژیهای ورود و خروج در بازارهای مالی، بهویژه بازار تتر یا هر بازار دیجیتال دیگر، به تحلیل قیمت و شرایط بازار بستگی دارد اما قبل از هر چیز، باید توجه داشت که بازارهای مالی بسیار پویا و پرریسک هستند.

همچنین، هیچ استراتژی ۱۰۰درصد مطمئن نیست و همیشه احتمال ضرر وجود دارد؛ پس قبل از هرگونه تصمیمی در بازار تتر یا هر بازار دیگر، باید تحلیل دقیقی انجام داده و ریسکهای مرتبط با معاملات را در نظر بگیرید.

استراتژیهای نقاط ورود عبارتاند از:

- تحلیل تکنیکال: استفاده از تحلیل تکنیکال شامل بررسی نمودارها، شاخصها و سیگنالهای تحلیلی برای شناخت الگوهای قیمت و نقاط ورود همواره مفید هستند.

- حمایت و مقاومت: نقاط حمایت (قیمتهای کمتر که احتمال افزایش قیمت را میدهند) و مقاومت (قیمتهای بالاتر که ممکن است دیگر روند افزایش را متوقف کنند) را تعیین کنید و در نزدیکی این نقاط خرید و فروش ارز دیجیتال را انجام دهید.

- استفاده از شاخصها: از شاخصهایی مانند RSI، MACD و میانگین متحرک برای مشخص کردن نقاط ورود استفاده کنید.

- مدیریت سرمایه: مقرر کنید چقدر از سرمایه خود را در هر معامله بهکار خواهید گرفت. از مقررات مدیریت سرمایه، مثل ریسک نهایی یک تا دو درصد در هر معامله پیروی کنید.

استراتژیهای نقاط خروج عبارتاند از:

- استفاده از تریلینگ استاپ: استفاده از تریلینگ استاپ برای محافظت از سرمایه و سود شما مفید است. در واقع تریلینگ استاپ نقطهای را تعیین میکند که اگر قیمت تتر به آن نقطه برسد، معامله شما بسته میشود.

- استفاده از هدف قیمتی: قبل از ورود به معامله، قیمت هدف را تعیین کنید. وقتی قیمت تتر به هدف مشخصشده شما رسید، معامله را ببندید.

- تحلیل تکنیکال: در طول معامله، به تحلیل تکنیکال دقت کنید و اگر سیگنالهای منفی ظاهر شدند، به خروج از معامله فکر کنید.

- مدیریت ریسک: معامله را با استفاده از سیگنالهای مدیریت ریسک منطقی مدیریت کنید. بهعنوان مثال، تعیین سقف زیان (استاپ لاس) برای محدود کردن خسارت.

اهمیت آموزش، تجربه و تمرین در استفاده از این استراتژیها نمیتواند نادیده گرفته شود. همچنین، ممکن است نیاز به تطبیق هریک از این استراتژیها با شرایط بازار را داشته باشید.

مراحل و استراتژی معاملاتی رمز ارز تتر

مراحلی که در ادامه آنها را ذکر خواهیم کرد به شما این امکان را میدهد تا با اطلاعات قابل اعتماد در مورد تغییرات در بازار رمزارزها و قیمت لحظه ای تتر، به خرید و فروش این رمز ارز پایه بپردازید.

تا زمان تثبیت نمودار تتر صبر کنید

همیشه وقتی یک ترند نزولی قوی به پایان میرسد، بازار شروع به تثبیت میکند و نموداری بهشکل رنج ایجاد میشود. در این زمان، قیمت بالا و پایین میشود اما هیچ جهت ارجح خاصی ندارد. برای اطمینان از اینکه تغییر روند واقعی است، باید منتظر بمانید تا تثبیت قیمت اتفاق بیفتد.

به عبارت دیگر، وقتی که بازار و قیمت تتر تثبیت میشود، افرادی که سرمایههای بزرگی در این بازار دارند، پول خود را انباشت میکنند و برای فریب تازهکاران بخشی از ارزها را میفروشند تا آنها تصور کنند پس از این قیمتها نزولی خواهد بود و دارایی خود را بفروشند؛ سپس بلافاصله جهش بزرگی در نرخ ارز رخ خواهد داد.

در دام شکست دروغین سطح حمایت نیوفتید

قبل از تغییر روند بازار، اتفاق بیوفتد، اینگونه به نظر میرسد که سطح حمایت شکسته است. این ترفند بهنام “Stop Hunting” نیز شناخته میشود و اغلب برای خارج کردن معاملهگران تازهکار از بازار بهکار میرود.

این افراد در زمان شکست سطح حمایتی، ارز خود را میفروشند، اما بلافاصله پس از آن دوباره به بازار وارد شده و این باعث افزایش قیمت تتر خواهد شد.

بازگشت سریع قیمت بهسمت بالا با یک کندل قوی

در مرحله بعد، بازگشت سریع قیمت بهسمت بالا با استفاده از یک کندل قوی اتفاق میافتد. این بازگشت سریع معمولاً در پی شکست سطح حمایتی دروغین رخ میدهد و نمودار قیمتی در این مرحله بهشکل “V” خواهد بود.

در اولین کندل بالای سطح حمایت و تثبیت قیمت در بالای سطح رنج معامله کنید

در این مرحله میتوانید ارز را خریداری کنید. این خرید باید در اولین کندلی که قیمت بالای سطح حمایت تثبیت میشود، صورت گیرد. برای خرید اول با سرمایه کمتر شروع کرده و در خرید دوم سرمایه خود را افزایش دهید.

نکته مهم این است که شما باید در این مرحله ریسک خرید خود را دقیقاً مدیریت کنید و قوانین لازم برای سبک معاملهگری خود را کاملاً بشناسید.

تعیین حد ضرر اول زیر نمودار V و حد ضرر دوم در پایین بخش رنج نمودار

در این گام مهم، شما باید حداقل دو سطح حد ضرر (Stop Loss) را مشخص کنید. ابتدا، حد ضرر اول خود را زیر نمودار V که بهعنوان نقطه ورود به معامله انتخاب کردهاید، قرار دهید.

سپس، حد ضرر دوم را در پایین بخش رنج نمودار مشخص کنید. این دو سطح حد ضرر به شما کمک میکنند تا ریسک معاملاتتان را مدیریت کرده و درصورت نیاز از معامله خارج شوید.

تعیین نقاط خروج تا دو برابر بخش رنج

در این مرحله، شما میتوانید از یک استراتژی ساده و مؤثر برای تعیین نقاط خروج از معامله استفاده کنید. ابتدا بخش رنج نمودار را با استفاده از ابزار “Measure” اندازهگیری کنید. سپس، این مقدار را دو برابر کرده و در بالای بخش رنج نمودار قرار دهید.

این نقطه نشاندهنده جایی است که میتوانید ارز را بفروشید و سود کسب کنید. نکته مهم این است که این استراتژی به شما اجازه میدهد تا به سادگی و در بهترین حالت به نقاط خروج از معامله برسید. از این جا به بعد، شما میتوانید این نقاط خروج را برای معاملات خود بهکار ببرید و با مدیریت موثر، ریسک معاملاتتان را کاهش دهید.

جمعبندی

ما در این مقاله در مورد راهنمای استفاده از نقاط ورود و خروج استراتژیک بر اساس قیمت تتر صحبت کردیم. تتر یک عنصر اساسی در بازار رمزارزها و تبادل دیجیتال است و استفاده از استراتژیهای معاملاتی مبتنی بر این رمزارز میتواند به معاملهگران کمک کند تا تصمیمات بهتری در معاملات خود اتخاذ کنند.

مهم است که معاملهگران به تحلیلهای دقیق و روشهای مدیریت ریسک توجه داشته باشند و همچنین به تغییرات و اخبار مرتبط با قیمت رمزارزها دقت کنند تا بهرهبرداری بهینه از این رمزارز و استراتژیهای معاملاتی آن بهدست آید.

هنوز دیدگاهی ثبت نشده است.