در این مطلب پس از تعریف تکنیک تابلو خوانی سهام و کارکردهای آن، به اصطلاحاتی چون اردر ترس، اردر مخفی و تکنیک بازیگر بی پول پرداخته میشود. در نهایت با یک مثال از بازیگر یک سهم موضوع روشنتر میشود.

ستاره | سرویس علوم – تکنیک تابلو خوانی سهام، یکی از روشهای خلاقانه، جذاب و هوشمندانه برای رصد بازار بورس ایران است. تکنیک تابلوخوانی یعنی این که شما گول فروشهای سهامداران حقوقی را نخورید، گول صفهای خرید یا صف های فروش را نخورید و به حجم معادلات توجه کنید. نکات دیگری که در این خصوص وجود آن است که بازی «بازیگر» سهم را تشخیص دهید؛ یعنی این که به ورود و خروج سهامدار اکثریت توجه کنید، روند خرید و فروش سهم را در یک بازه زمانی، تحلیل تابلویی کنید و روانشناسی بورس را بدانید.

در این گزارش «ستاره» شما را با ۲۰ نکته مهم آشنا میکنیم. اگر شما هم تجربه خرید و فروش سهام در بازار بورس ایران به روش تابلوخوانی را دارید، نظرات خود را از طریق ارسال نظر با ما و سایر مخاطبان ستاره به اشتراک بگذارید. با ما همراه باشید.

وضعیت امروز بازار سرمایه ایران

قبل از اینکه وارد بحث تکنیک تابلوخوانی سهام بشویم، بد نیست کلیاتی درباره بورس بدانیم. شاخص کل بورس ایران پس از ۵۵ سال، رکورد تاریخی زد و اواخر فروردین ۹۸ وارد کانال ۲۰۰ هزار واحدی شد. خرداد ۹۷، شاخص کل، ۱۰۰ هزار واحد بود. شاخص کل به ما می گوید که ۵۳۰ شرکت بازار، در چه وضعی هستند. در واقع شاخص کل یک نماد و معیار کلی است و نباید معیار خرید و فروش شما باشد.

بیش از ۸ میلیون ایرانی، کد بورس دارند و از طریق ۱۰۸ کارگزاری در ۳۱ استان فعالند. در سال ۹۸، به طور متوسط روزانه ۱ هزار میلیارد تومان (بله تومان!) خرید و فروش سهام در بورس رخ میدهد. آنهم بین ساعت ۹ صبح تا ۱۲:۳۰ ظهر. خود همین، یک نشانه از تابلوخوانی است که ورود نقدینگی را شاهد هستیم.

داشتن کد بورس راحت است. با شناسنامه و کارت ملی به یکی از کارگزاریهای نزدیک محل سکونت خود رفته و کد بورس رایگان و دسترسی معاملات آنلاین بگیرید. اکنون همه کارهای بورسی، اینترنتی شده است و شما پای نوت بوک و گوشی موبایل خود، همه کارها را انجام میدهید.

بازار بورس ایران در ۳۰ سال اخیر، پرسودترین بازار در قیاس با ارز و سکه و طلا و زمین بوده است. چرا؟ به آمارهای بانک مرکزی و بازار بورس مراجعه کنید. پس، روند بورس تا سال ۱۴۰۰، همچنان صعودی و جذاب برای هر نوع سهامدار است. خب. وارد بحث اصلی شویم.

تکنیک تابلوخوانی سهام چیست؟

تکنیک تابلوخوانی سهام را به این صورت میتوان توضیح داد:

- یعنی این که بفهمیم چه نمادهای بورسی پر بیننده، پر فروش، فعال و با جذب نقدینگی همراه بوده است.

- یعنی بفهمیم که در یک بازه زمانی خاص، جذب نقدینگی به سمت کدام صنعت (سیمانی، غذایی، دارویی یا…) بوده است.

- یعنی بفهمیم که صف خرید فلان سهم، صوری است.

- یعنی بفهممیم که صف فروش فلان سهم، صوری است.

- یعنی بین صف فروش ۱ میلیونی با ۱۰۰ میلیون سهم، فرق قائل شویم.

- یعنی سهمی که امروز صف فروش و فردا صف خرید است را درست تشخیص دهیم.

- یعنی گول صفهای خرید و فروش در فلان سهام پر بازده در فلان صنعت را نخوریم

- یعنی به حجم روزانه، هفتگی و ماهانه معاملات در فلان سهم، توجه کنیم.

- یعنی به ورود و خروج سهامدار اکثریت و اضافه و کم کردن سهامش در فلان نماد، توجه کنیم.

- یعنی به تعداد معاملات روزانه و هفتگی فلان سهم توجه کنیم.

- یعنی روانشناسی بازار سرمایه و رفتار سهامداران خرد را به خوبی تشخیص دهیم.

- یعنی به دامنه نوسان قیمت فلان سهم در فلان روز و هفته و ماه توجه کنیم.

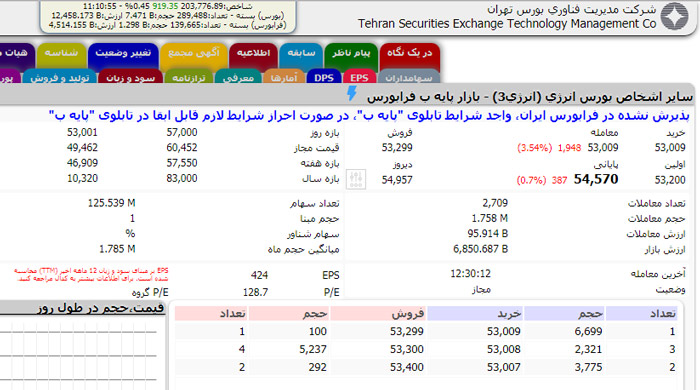

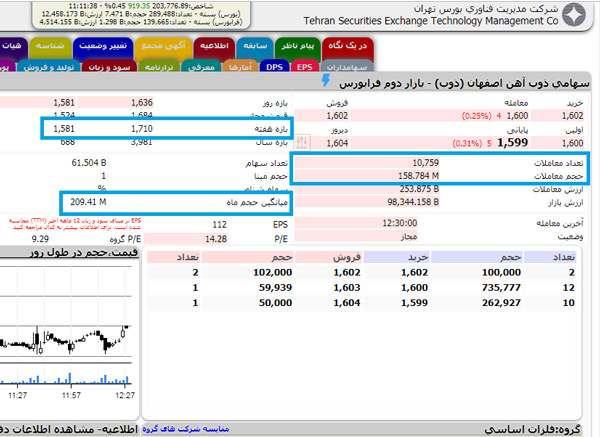

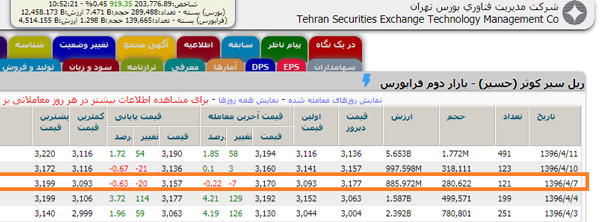

(تابلو سهم ذوب آهن. به بخشهایی که با کادر آبی نشان دادیم توجه کنید)

تکنیک تابلوخوانی سهام چه کمکی می کند؟

در واقع تکنیک تابلوخوانی، ماحصل نگاه هوشمندانه و دقیق به اوضاع و احوال عددی خرید و فروش سهام در یک نماد است. ابزاری برای شناخت روندها و اهمیت ورود و خروج به یک سهم در یک صنعت خاص در یک بازه زمانی. مثلا وقتی قیمت نفت افزایش پیدا میکند و فلان بخشنامه و فلان قانون تجدید ارزیابی داراییها و معافیت مالیاتی صادر میشود، ورود حقوقی به فلان سهم پالایشی افزایش مییابد یا شاهد افزایش حجم معاملاتی در این سهام در یک بازه میشویم.

تابلوخوان حرفهای، با شناختی که از بازار و رصد لحظهای سهام دارد، از بررسی تابلو، متوجه میشود که این ورود و خروجها چه دلایلی دارد؟ چرا انجام میشود و آیا صفهای فروش و خرید، ساختگی است یا خیر. کمک مهم تکنیک تابلوخوانی سهام به سهامدار خرد (من و شما)، ارتقا سطح تحلیل با نگاه چشمی به تابلو یک سهم در بازار بورس ایران و از طریق سامانه TSETMC.COM است.

اردر ترس در تابلوخوانی چیست؟

اردر ترس یعنی سفارش ترساندن! خوب یعنی چی؟ یعنی این که سهامدار کل که اکثریت سهام را در یک سهم در اختیار دارد، برای خرید بیشتر سهم در قیمت پایین، صف فروش میلیونی ایجاد میکند تا سهامدار خرد را بترساند و سهمش را به دلیل بازه نوسان ۵ تا ۱۰ درصد روزانه سهم، به قیمت پایینتر در قرارداد، خرید کند.

سهمی که امروز ۱۰۰ تومان است و صف فروش میشود، اگر صف باقی بماند، قیمت تابلو فردا، ۹۵ تومان خواهد بود. اگر فردا هم صف فروش باشد، روز بعد، قیمت به ۹۰ تومان میرسد.

یعنی سهامدار کل با صف فروشهای ساختگی و ترساندن سهامداران، توانسته سهم ۱۰۰ تومانی را ظرف ۴۸ ساعت، به ۹۰ تومان برساند و خرید خود را روی ۹۰ تومان کامل کند. این بازی میتواند هم چنان ادامه داشته باشد.

وقتی بازیگر سهم، قصد بالا بردن سهم را داشته باشد، اول بایستی حجم مورد نیاز خود را در کف قیمتی (۹۰ تومان در مثال بالا) خریداری کرده تا بتواند به اندازه کافی جمع کند و سپس قیمت را به بالای ۱۰۰ تومان ببرد و سود را افزایش دهد.

اردر ترس همین کار را میکند. بازیگر سهم، شروع به اردر گذاری در سمت فروشنده کرده تا سهامدار عادی (من و شما) که از اهداف بازیگر سهم آگاه نیستیم، احساسی شده و دست به فروش سهم بزنیم. اردر ترس، یعنی تشویق سهامدار جزء به فروش بیشتر.

اردر مخفی چیست؟

علاوه بر اردر (ORDER) ترس، اردر مخفی (HIDEN ORDER) نیر وجود دارد. اکثر سهامداران با این اردر آشنا هستند و از طریق سامانه معاملات آنلاین خود، این ابزار در اختیارشان است. یعنی اگر قصد خرید ۱۰۰ هزار سهم «ذوب» داریم، ۲ هزار سهم را در تابلو به نمایش بگذاریم تا بازار از هدف ما مبنی بر خرید ۵ هزار سهم، آگاه نشود.

(در سامانه معاملات آنلاین، ما درخواست خرید ۱۰۰ هزار سهم ذوب کردیم اما حجم نمایشی را ۲ هزار سهم تعیین کردیم.)

اردر مخفی این فایده را برای بازیگر اصلی سهم دارد که بتواند، به جای اینکه یک دفعه، در یک نوبت معاملاتی، درخواست خرید ۱ میلیون سهم را بکند و سهم را به صف خرید بکشاند، با نمایش اردر مخفی، مثلا ۱۰ هزار سهم، آرام آرام نسبت به جمع آوری سهم بدون حساس کردن سهامدار خرد، اقدام می کند.

اگر شما بدانید که فردی ۲ میلیون سهم برای خرید دارد و در یک نوبت روی تابلو بگذارد، تحریک می شوید که حتما از این سهم بخرید. حتما خبری هست که چنین حجمی در تابلو، به نمایش درامده است. اما وقتی ۱۰ هزار سهم برای خرید نمایش داده شود و ۹۹۰ هزار سهم مخفی باشد، حتما برای خرید، تحریک نمیشوید.

تکنیک بازیگر بی پول

متداولترین روش خرید و فروش سهامدار کل در بازار بورس ایران است که گاها به صورت صوری، قیمتها را بالا برده و سهام را با قیمت بالا به سهامدار خرد (حقیقی یا حقوقی) انداخته (خالی میکنند) و از سهم خارج میشوند! شما یاد با یادگیری تکنیک تابلوخوانی سهام، گول این بازی را نخورید.

فرض کنید، بازیگری سهم را در کف قیمت و به نقطه دلخواه خود جمع آوری کرده و دیگر قصد اختصاص پول بیشتر به خرید سهم ندارد و میخواهد سهمش را با قیمت بالاتر به فروش برساند. چه میکند؟

- اردر سنگین میلیونی برای خرید سهم در اول ساعت معاملاتی (۸:۳۰ دقیقه صبح) روی تابلو قرار میدهد.

- از ساعت ۸:۳۰ تا ۹ صبح که هنوز بازار باز نشده است، نگاه میکند بببیند چه تعداد خریدار به صف میلیونی خرید او اضافه شده است.

- اگر صف، ظرف این نیم ساعت باقی بماند و مثلا بالای ۶ میلیون سهم باشد، تصمیم بر عدم فروش گرفته و سهم با همین روش، بالای ۵ درصد به فروش میرسد آن هم در یک روز!

با این روش، میانگین خرید هم ثابت میماند و خریداران نیز ترغیب به خرید شده و خرید را سنگین میکنند. بسته با بازی بازیگر، این فرآیند ادامه مییابد. اگر بازی به پایان خود نزدیک باشد، اردرهای خرید بازیگر اصلی که صف ایجاد کرده کاهش یافته و او به انتهای صف میرود و اردر گذاری خود را لغو میکند. این جریان، نسبی است و قضاوت کلی نمیشود کرد.

مثالی از بازیگر یک سهم

به سهم «حسیر» که مربوط به شرکت ریل سیر کوثر است توجه کنید. ۷ تیر ماه سال نود و شش، صف خرید ۴۰ میلیونی برای سهم ایجاد شده و سهم از ۳۰۰ تومان ظرف مدت کوتاهی به حوالی ۳۷۲ تومن رسید و بازیگر با ۳۰ درصد سود شیرین از سهم خارج شد! پس همیشه به حجم نامتعارف معادلات توجه کنید. حجم نامتعارف، مصداقی از خروج سهامدار و نشانه ای برای خروج شما است. موضوعی نسبی که سهم به سهم، متفاوت است.

(۷ تیر ۹۶، قیمت هر سهم حسیر، ۳۱۷ تومان با حجم معاملاتی ۲۸۰ هزار سهم)

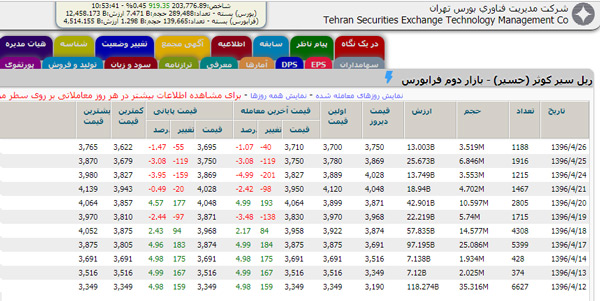

(۲۶ تیر ۹۶، قیمت هر سهم حسیر، ۳۷۱ تومان با حجم معاملاتی ۳.۵ میلیون سهم)

یعنی ظرف کمتر از ۲۰ روز، ۶۰ تومان به ازای هر سهم، نصیب بازیگر شد. سهمی که ۲۶ تیر ۹۶، ۳۷۱ تومان بود، ۲۱ مرداد همان سال دوباره به ۳۲۰ تومان نزول یافت تا ترفند بازیگر را در خالی کردن سهم به خوبی بتوان مشاهده کرد.

(قیمت هر سهم حسیر در مرداد و شهریور ۹۶)

قیمت حسیر با افزایش سرمایه کوچک سال ۹۷، اردیبهشت ۹۸ به ۲۶۳ تومان رسید!

لطفا تجربیات و یا سوالات خود را درباره تکنیک تابلوخوانی سهام از طریق بخش «ارسال نظر» با ما و سایر خوانندگان ستاره در میان بگذارید. شما میتوانید آموزش خرید و فروش سهام در بورس به صورت آنلاین را نیز در ستاره بخوانید.

مطالب پبشنهادی: