سند چک (Cheque) وسیله ای جهانی برای پرداخت است، به همین دلیل کوشش می شود که در جهان شکل و ماهیتی یکسان داشته باشد. از این رو، قصد داریم شما را با بخش های مختلف یک برگه چک، انواع چک و نحوه استفاده از آن بهتر آشنا کنیم.

ستاره | سرویس عمومی – میدانیم که امروزه کمتر کسی است که با امور بانکی و سند چک سرکار نداشته باشد بنابراین آشنایی با قوانین و مقررات چک برای عامه مردم لازم و ضروری است. در مطالب ذیل با سادهترین تعاریف بخشهای مهم و مورد نیاز یک چک در کارهای روزمره مردم تشریح میشود. پس در ادامه با ما همراه باشید.

تعریف سند چک

در یک تعریف ساده و روشن، چک سندی است که صاحب حساب با صدور آن میتواند شخصا یا با دادن آن به فرد دیگر از حساب خود پول برداشت کند. این سند مالی برگهای تاریخ دار و دارای ارزش مالی است که معمولا شخص صادر کننده برای خرید در حال و پرداخت در آینده از آن استفاده میکند. در واقع در سیستم ابتدایی، چک وسیلهای برای پرداخت بدهی به صورت حال بود. اما با گذشت زمان و تغییر و تقاضای عرف جامعه و معاملات باعث شد چک برای پرداخت در آینده نیز مورد استفاده قرار گیرد. با گسترش عملیات بانکی سند چک به یکی از مهمترین وسایل دریافت و پرداخت وجه تبدیل شد و میتوان گفت: تا حدودی جایگزین پول در معاملات و روابط تجاری مردم شده است.

چک همیشه با بانک در ارتباط است و فقط بانکها هستند که میتوانند دسته چک یا دفترچه چک را به مشتریان خود بدهند. بانکهای دولتی، چون ملی، ملت، کشاورزی، صادرات و .. و بانکهای خصوصی مثل سامان، پاسارگاد، قوامین، انصار و.. از این قبیلاند. نکتهای که باید به آن توجه داشت این است که موسسات مالی و اعتباری و موسسات قرض الحسنه بانک محسوب نمیشوند، هر چند که این موسسات فعالیت و عملیات بانکی دارند، اما دفترچهها و چکهایی که به مشتریان خود میدهند شامل قانون صدور چک نمیشوند و بنابراین از امتیازات ویژه آن محروم هستند.

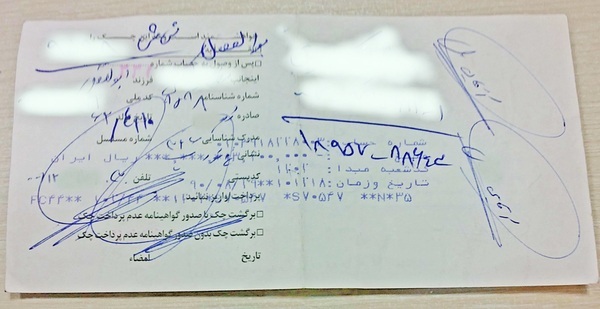

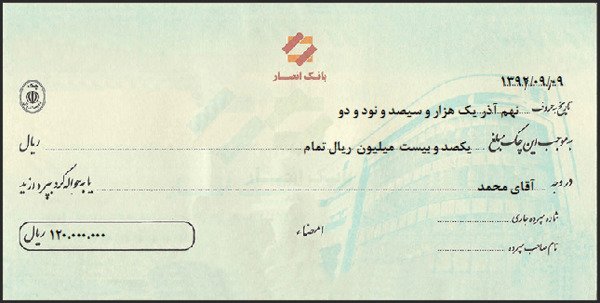

بخش های مختلف یک برگه چک

برای این که چک سندی قانونی و الزام آور محسوب شود، صادرکننده باید تمام بخش های زیر را کامل کند:

- شماره مسلسل: شماره چاپ شده بر روی چک، که هر برگ شمارهای منحصر به خود دارد و بدون تکرار است.

- شماره حساب: شماره حساب بانکی که شخص در آن بانک حساب دارد و برای آن حساب دسته چک میگیرد و روی همه برگههای چک چاپ شده است. (قبلا به صورت مهر بود و خود صاحب حساب هنگام صدور چک بر برگه مهر شماره حساب را میزد).

- تاریخ پرداخت: تاریخی که موعد پرداخت مبلغ چک را نشان میدهد و باید به حروف و رقم نوشته شود.

- گیرنده چک: در این قسمت نام شخصی را که چک را دریافت میکند اعم از فرد، شرکت یا موسسه قید میشود. اصولا برای استفاده چند باره از چک یا اصطلاحا خرج کردن آن از واژه حامل در قسمت گیرنده استفاده میشود که با این ویژگی چک هر شخصی که چک در دست اوست می تواند وجه چک را دریافت کند.

- مبلغ چک: آن وجهی که میخواهد بپردازد به حروف و رقم (به ریال) در پایین برگه چک نوشته میشود.

- امضای چک: هر چک بدون امضای صاحب حساب هیچ ارزشی برای دریافت کننده آن ندارد و صاحب حساب امضایی میکند که در سیستم بانکی آن امضا به نام آن شخص از قبل ثبت شده و باهم مطابق دارد.

انواع چک

- چک عادی: چکهایی که مطابق قانون صدور چک صاحب حساب صادر کرده و به طلبکار خود یا سایر افراد میدهد، (دستور پرداخت چک بر عهده ی بانک توسط صادر کننده).

- چک تضمین شده: این نوع چک دو صورت دارد، اول، چک تضمین شده بانک ملی که توسط بانک ملی بر عهده خود بانک یا یکی از شعب آن به تقاضای مشتری صادر و وجه آن توسط همان بانک تضمین میشود. باید بدانیم این چک منحصرا متعلق به بانک ملی است. دوم، چک تضمین شده قانون صدور چک مصوب ۱۳۸۲. تفاوت چک تضمین شده با چک عادی در صادر کنندهی آن است که در چک عادی، صادر کننده صاحب حساب است؛ اما چک تضمین شده را بانک به درخواست مشتری صادر می کند.

- چک مسافرتی یا تراول چک: در حال حاضر از وصف چک بودن خارج شدهاند و در حکم اسکناس هستند (اصطلاح عام آن پول درشت با مبالغ ۵۰ هزار تومان و ۱۰۰ هزار تومان و…)

آشنایی با دو اصطلاح مهم

- تعریف چک در وجه حامل:

چک در وجه حامل چکی است که صاحب حساب در هنگام، به هر کس که بخواهد بدهد (بدون قید نام شخص، شرکت، موسسه) کلمه حامل را در محل گیرنده چک مینویسد. مزیت چک در وجه حامل انتقال بدون تشریفات آن است یعنی فقط با دست به دست کردن چک میتوان آن را به دیگری انتقال داد، بنابراین به امضای انتقال دهنده نیازی ندارد (گردش چک، خرج کردن چک). اما باید دانست که حامل بودن چک خطرهایی نیز دارد. از آن جایی که چک در دست هر شخص باشد همان فرد مالک آن محسوب میشود، در صورت گم شدن یا به سرقت رفتن، چک از سوی فرد پیدا کننده و یا سارق نیز قابل وصول است.

-

ظهر نویسی یا پشت نویسی چک: پشت نویسی چک با اهداف مختلفی صورت میگیرد که میتوان به ظهر نویسی برای انتقال، ضمانت و وکالت اشاره کرد. معمولا پشت نویسی چک برای انتقال آن به دیگری است و در مواقعی است که آن چک در وجه شخص معینی نوشته و صادر شده باشد. در این صورت نیاز به دو امضا دارد. ظهر نویسی برای ضمانت وقتی است که اعتبار صادر کننده برای دارنده چک مورد تردید باشد. برای مثال زمانی که در معاملهای به ضامن نیاز باشد، شخصی پشت چک را امضا میکند که در صورت عدم پرداخت چک توسط صادر کننده آن فردی که چک را به عنوان ضمانت پشت نویسی کرده مبلغ را پرداخت کند. در پایان باید اشاره کنیم که پشت نویسی با عنوان وکالت وقتی است که دارنده چک پشت ورقه چک با قید نام فلان شخص او را نماینده یا وکیل خود برای دریافت وجه معرفی میکند یعنی حق وصول چک خود را به دیگری میدهد.